Große finanzielle Entscheidungen wie ein Hauskauf, der Erwerb eines Autos oder bedeutende Investitionen verlangen eine durchdachte Finanzplanung. Wer den Entscheidungsprozess strukturiert, schützt die eigene finanzielle Stabilität und erhöht die Chance, persönliche Ziele zu erreichen.

In Deutschland spielen Zinssatzentwicklung, der Immobilienmarkt und steuerliche Rahmenbedingungen eine wichtige Rolle. Förderprogramme wie KfW-Kredite oder regional verfügbare Zuschüsse können die Bilanz verändern und sollten früh im Investitionsplanung berücksichtigt werden.

Der Artikel zeigt praxisnahe Schritte, Bewertungsmaßstäbe und erprobte Werkzeuge für den Entscheidungsprozess. Er bewertet auch Finanzprodukte und Dienstleistungen, etwa Bankkredite, Versicherungen und Vergleichsportale, und gibt konkrete Empfehlungen für Nutzer in Deutschland.

Die Zielgruppe sind Menschen in Deutschland, die kurz- bis mittelfristig eine größere Ausgabe planen oder eine Investition prüfen. Sowohl Erstentscheider als auch erfahrene Käufer finden Hinweise zur praktischen Umsetzung und zur sicheren Steuerung ihres Budgetrahmens.

Wie plant man größere finanzielle Entscheidungen?

Größere finanzielle Entscheidungen betreffen das Vermögen und die Lebensplanung. Sie schaffen oft langfristige Verpflichtungen oder belasten die Liquidität. Wer solche Schritte bewusst geht, vermeidet Überraschungen und schützt Ersparnisse.

Definition und Abgrenzung großer finanzieller Entscheidungen

Als Definition große Ausgaben gelten Vorhaben, die das Vermögen erheblich verändern oder über Jahre wirken. Beispiele sind Hauskauf, Baufinanzierung, größere Renovierungen oder Unternehmensbeteiligungen. Einmalige Belastungen unterscheiden sich klar von wiederkehrenden Kosten.

Die Abgrenzung hilft, Routineausgaben von nachhaltigen Verpflichtungen zu trennen. Dadurch lässt sich die Wirkung auf Liquidität und Bilanz schneller einschätzen.

Warum strukturierte Planung für hohe Ausgaben wichtig ist

Strukturierte Finanzplanung reduziert das Risiko von Überschuldung. Sie stellt sicher, dass Notfallreserven erhalten bleiben und Zahlungsengpässe vermieden werden. Außerdem verbessert eine systematische Vorbereitung die Verhandlungsposition gegenüber Banken und Händlern.

Wer Risiken methodisch bewertet, erhöht die Chance, Förderkredite oder günstigere Konditionen zu finden. Eine klare Planung macht komplexe Entscheidungen nachvollziehbar.

Typische Entscheidungsfelder: Immobilien, Auto, Investitionen

Entscheidungsfelder Immobilien Auto Investition umfassen oft hohe Summen und verschiedene Kostenarten. Beim Immobilienkauf fallen Kaufpreis, Grunderwerbsteuer, Notarkosten und Maklerprovision an. Finanzierungsfragen betreffen Annuitätendarlehen, Laufzeiten und mögliche Förderkredite.

Beim Autokauf ist die Gegenüberstellung von Kauf und Leasing wichtig. Total Cost of Ownership umfasst Kraftstoff oder Strom, Versicherung, Steuern und Werkstattkosten. Restwert und Nutzungshorizont beeinflussen die Entscheidung maßgeblich.

Investitionen in Aktien, Fonds oder Direktanlagen verlangen Rentabilitätsberechnung und Steuerplanung. Abgeltungssteuer sowie Verlustverrechnung spielen hier eine Rolle. Eine präzise Kosten-Nutzen großer Ausgaben-Analyse schafft Klarheit.

- Checkliste für erste Schritte: Liquidität prüfen, Kreditrahmen klären, Ziele festlegen.

- Vergleich von Angeboten: Zinssätze, Laufzeiten, Nebenkosten.

- Beratung einholen: Bank, Steuerberater, unabhängige Gutachter.

Für Reisekostenvorteile und Kombiangebote empfiehlt sich die Nutzung seriöser Plattformen wie Kombiangebote für Reisebuchungen, um kleinere Ausgaben strategisch zu senken und liquide Mittel zu schonen.

Vorbereitung: Informationen sammeln und Ziele definieren

Bevor größere finanzielle Entscheidungen getroffen werden, sollte eine übersichtliche Bestandsaufnahme stehen. Eine klare Finanzielle Zielsetzung hilft, Prioritäten zu setzen und Maßnahmen zu planen. Das Vorgehen bleibt pragmatisch, damit Schritte schnell umsetzbar sind.

Finanzielle Zielsetzung: kurz-, mittel- und langfristig

Kurzfristige Ziele (0–2 Jahre) umfassen Liquiditätsreserven und Anzahlungen für Anschaffungen. Sie sichern die tägliche Handlungsfähigkeit.

Mittelfristige Ziele (2–7 Jahre) zielen auf Eigenkapitalaufbau für Immobilien oder größere Renovierungen. Diese Phase erlaubt gezieltes Sparen und Kreditplanung.

Langfristige Ziele (7+ Jahre) betreffen Altersvorsorge und Vermögensaufbau. Das SMART-Prinzip macht Ziele spezifisch, messbar und terminiert.

Wichtige Dokumente und Kennzahlen zusammenstellen

Wer Unterlagen ordnet, findet schneller Lösungen. Relevante Dokumente sind Gehaltsnachweise, Kontoauszüge, bestehende Kreditverträge und Steuerbescheide. Bei Immobilienthemen gehören Grundbuchauszug und Energieausweis dazu.

Wichtige Kennzahlen sind Haushaltsbudget, Sparquote, Debt-to-Income-Ratio und Eigenkapitalquote. Diese Werte zeigen Spielräume für Finanzierungsvorhaben.

Für Vertragsverhandlungen und Bankgespräche empfiehlt es sich, alle Dokumente Kauf Finanzierung parat zu haben. Gut vorbereitete Unterlagen verbessern die Verhandlungsposition.

Risikoprofil und persönliche Prioritäten ermitteln

Um Investitionsentscheidungen zu treffen, sollte das Risikoprofil ermitteln, ob jemand konservativ, moderat oder aggressiv investieren will. Online-Tools und Beratungssoftware liefern erste Hinweise.

Lebensumstände wie Familienstand, Berufssicherheit und Gesundheitsrisiken beeinflussen die Einschätzung. Diese Faktoren verändern typische Empfehlungen für Anlageklassen.

Bei der Abwägung helfen klare Prioritäten bei Investitionen: Liquidität gegenüber Rendite, Werterhalt gegenüber Nutzungskomfort. Diese Prioritäten leiten konkrete Entscheidungen wie Altbau kaufen oder neu bauen.

Budgetierung und Liquiditätsplanung

Eine solide Budgetplanung bildet das Rückgrat jeder großen finanziellen Entscheidung. Sie startet mit einer vollständigen Aufstellung aller Kosten: Anschaffungspreis, Nebenkosten, laufende Ausgaben, Instandhaltung, Steuern und Versicherungen. Auf dieser Basis lässt sich ein Haushaltsplan erstellen, der Einnahmen und Ausgaben gegenüberstellt und erste Risiken sichtbar macht.

Realistische Budgetermittlung und Puffer einplanen

Bei der Ermittlung des Budgets empfiehlt sich, alle Posten einzeln zu listen und für Unvorhergesehenes einen Puffer zu veranschlagen. Faustregel: 10–20 % zusätzliches Budget; bei Bauprojekten oft 15–30 %. Szenarien wie Preissteigerungen, Zinsänderungen und Inflation sollten separat durchgerechnet werden.

Liquiditätsplanung: Zahlungsströme und Notfallreserven

Ein Zahlungsstromplan zeigt monatliche und jährliche Ein- und Ausgänge. Darin sind Tilgungspläne für Kredite ebenso abzubilden wie wiederkehrende Kosten. Die Empfehlung in Deutschland lautet, eine Notfallreserve für drei bis sechs Monatsausgaben vorzuhalten. Familien und Selbstständige sollten eine höhere Reserve prüfen.

Tools und Vorlagen zur Budgetkontrolle

- Budgetvorlagen in Excel für detaillierte Kostenaufstellung und Szenarien.

- Apps wie Outbank oder Finanzguru zur laufenden Kontrolle von Konten und Ausgaben.

- Online-Rechner für Baufinanzierung, Kredit- und Amortisationsberechnung.

- Checklisten für Kaufprozesse und Vergleichsportale wie Check24, Finanzcheck und Baufi24 zur Vorabauswahl.

Wer Budgetvorlagen nutzt, spart Zeit und erhöht die Genauigkeit. Regelmäßige Anpassungen im Haushaltsplan helfen, Liquiditätsengpässe früh zu erkennen und die Notfallreserve strategisch aufzubauen.

Analyse von Optionen und Entscheidungsmodelle

Bevor eine große finanzielle Entscheidung getroffen wird, lohnt sich eine strukturierte Analyse. Sie hilft, Alternativen vergleichbar zu machen und versteckte Risiken sichtbar zu halten.

Für den Vergleich von Alternativen bietet sich eine klassische Kosten Nutzen Analyse an. Dabei werden monetäre Aufwände und nicht-monetäre Faktoren wie Komfort, Zeitaufwand und Nachhaltigkeit gegeneinander abgewogen.

- Beispiel: Gebrauchtwagenkauf versus Leasing versus Carsharing. Alle Kostenarten, Laufzeiten und Nutzungshäufigkeiten werden gegenübergestellt.

- Nicht-monetäre Kriterien werden mit Gewichten versehen, damit Komfort und Flexibilität in die Bewertung einfließen.

Finanzmathematische Methoden ergänzen die qualitative Bewertung. Eine saubere Rentabilitätsrechnung zeigt, wie lohnend eine Option ist.

- Wichtige Kennzahlen: Return on Investment und interner Zinsfuß zur Einordnung verschiedener Investitionen.

- Die Amortisation gibt Auskunft, nach welcher Zeit sich Ausgaben durch Einsparungen oder Erträge ausgezahlt haben.

- Steuerliche Effekte wie Abschreibungen oder Förderungen werden in die Berechnung integriert, weil sie die Rendite verändern können.

Eine Entscheidungsmatrix schafft Transparenz bei mehreren Kriterien. Sie ordnet Punkte nach Gewicht und zeigt die Gesamtbewertung der Optionen.

- Vorgehen: Kriterien festlegen, Gewichte vergeben, Alternativen bewerten, Ergebnisse zusammenführen.

- Das Ergebnis macht trade-offs sichtbar und erleichtert eine rationale Auswahl.

Die Szenarioanalyse erweitert die Sicht auf Unsicherheiten. Sie testet Best-, Base- und Worst-Case und zeigt, wie robust eine Wahl gegenüber Variationen wie Zinsänderungen oder Marktwertverlusten ist.

- Simulations- und Sensitivitätsanalysen in Excel oder spezialisierten Tools visualisieren Auswirkungen einzelner Parameter.

- So lassen sich Schwachstellen erkennen und Puffer planen, bevor Verpflichtungen eingegangen werden.

Wer diese Modelle kombiniert, erhält eine belastbare Entscheidungsgrundlage. Praxisorientierte Anwendung reduziert Überraschungen und verbessert die Planbarkeit großer Ausgaben.

Finanzprodukte und externe Beratung bewerten

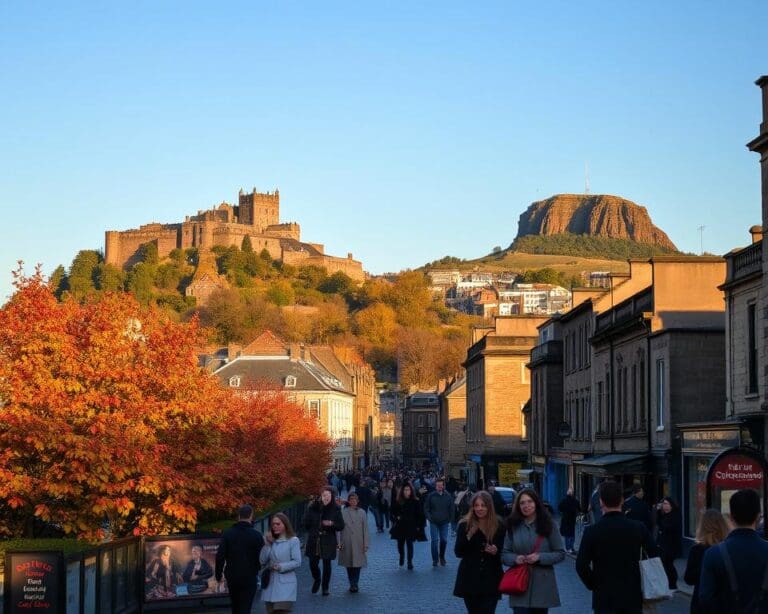

Vor einer großen finanziellen Entscheidung prüft man verfügbare Finanzprodukte, Fördermöglichkeiten und Beratungsangebote. Ein systematischer Abgleich hilft, Kosten zu senken und Risiken zu begrenzen. Das Bild unten visualisiert typische Optionen für Kredit, Förderung und Leasing.

Bankkredite, Förderungen und Leasing vergleichen

Bei einem Bankkredit Vergleich achtet man auf Effektivzins, Laufzeit und Zinsbindung. Sparkassen, Volksbanken und Direktbanken bieten unterschiedliche Konditionen. Sondertilgungsrechte und Bearbeitungsgebühren ändern die Gesamtkosten stark.

KfW Förderungen können die Finanzierung günstiger machen, besonders bei energieeffizienten Bau- oder Sanierungsprojekten. BAFA-Programme und regionale Fördermittel ergänzen oft KfW-Kredite.

Leasing vs Kauf sollte nach Bilanzwirkung, Liquiditätsbelastung und Nutzungsdauer bewertet werden. Leasing reduziert Anfangskapital, kann aber Kilometerbegrenzungen oder Restwertrisiken mit sich bringen.

Rolle von Finanzberatern, Steuerberatern und Gutachtern

Die Finanzberater Rolle umfasst Strategieberatung und Produktauswahl. Unabhängige Honorarberater bieten transparente Gebühren, provisionsabhängige Vermittler haben oft Produktbindung. Auf Sachkunde und Aufsicht durch IHK oder BaFin ist zu achten.

Steuerberater prüfen steuerliche Effekte von Finanzierungsformen, Abschreibungen und Fördermittelverrechnung. Ihre Einschätzung kann Projektkosten deutlich verändern.

Gutachter liefern objektive Wertermittlungen. Immobiliengutachter arbeiten nach DIN-Normen, Kfz-Sachverständige bewerten Schäden und Restwerte. Gutachten reduzieren Bewertungsunsicherheit vor Vertragsabschluss.

Worauf bei Vertragsbedingungen und Gebühren geachtet werden sollte

Bei Vertragsbedingungen Gebühren klar identifizieren: Vorfälligkeitsentschädigung, Kontoführungsgebühren und Abschlussprovisionen erhöhen die Kosten. Ratenanpassungsklauseln beeinflussen Flexibilität während der Laufzeit.

Achten auf Kostenfallen wie versteckte Versicherungen. Restschuldversicherung lohnt nur nach genauer Nutzenprüfung. Ein Vergleichsangebot offenbart oft versteckte Gebühren.

Empfehlung: Vertragsentwurf rechtlich prüfen lassen und AGB sorgfältig lesen. Angebote vergleichen und unabhängige Beratung einholen, um Risiken zu minimieren.

Umsetzung: Timing, Verhandlungen und Verträge

Bei großen Entscheidungen zählt präzises Handeln. Ein klarer Plan hilft, Risiken zu reduzieren und Chancen zu nutzen. Wer auf gutes Timing setzt, profitiert sowohl bei Immobilien als auch bei Investitionen.

Optimales Timing für Kauf oder Investition

Marktzyklen beeinflussen den besten Einstiegspunkt. Immobilienmärkte reagieren saisonal und auf Zinsschwenks; Autokäufe sind oft am Jahresende günstiger. Deshalb sollte die Timing Kauf Investition-Strategie Zinsentwicklung, Förderfristen und mögliche gesetzliche Änderungen berücksichtigen.

Warten kann bessere Preise bringen. Es steigt das Risiko durch Inflation oder knapperes Angebot. Opportunitätskosten gehören klar in jede Entscheidung.

Für Aktivitäten außerhalb des Finanzbereichs, etwa Ausflüge zum Athabasca-Gletscher, sind Juni bis September ideal. Wer Touren plant, findet nützliche Hinweise und buchbare Angebote bei Gletscherwanderungen am Athabasca, was Zeitplanung und Budget beeinflussen kann.

Verhandlungstipps für Preis und Konditionen

Gute Vorbereitung ist der Schlüssel. Recherchierte Marktpreise, konkrete Alternativangebote und eine Finanzierungsbestätigung stärken die Verhandlungsposition.

- Preisstaffelung vorschlagen und Zugaben verhandeln.

- Garantieverlängerungen oder Wartungspakete als Verhandlungsmasse nutzen.

- Klare Deadlines setzen und Ruhe bewahren, um Drucksituationen zu kontrollieren.

Verhandlungstipps Preis Konditionen sollten realistische Zielpreise enthalten. Flexibilität beim Zeitrahmen verschafft Vorteile. Verhandlungspsychologie hilft, Zugeständnisse in den richtigen Momenten zu erreichen.

Vertragsprüfung und rechtliche Absicherung

Vor Unterzeichnung ist eine systematische Prüfung nötig. Eine Checkliste reduziert Überraschungen: vollständige Leistungsbeschreibung, Zahlungsfristen, Gewährleistungsrechte und Widerrufsbedingungen.

- Notarielle Beurkundung bei Immobilien sicherstellen.

- Rechtsanwalt für komplexe Klauseln hinzuziehen.

- Versicherungen prüfen: Gebäude, Haftpflicht und Rechtsschutz.

Vertragsprüfung rechtliche Absicherung umfasst auch Schutz gegen Totalschäden und Vertragsstrafen. Wer diese Punkte beachtet, schafft eine verbindliche und sichere Basis für die Umsetzung.

Kontrolle nach der Entscheidung: Monitoring und Anpassung

Nach einem größeren Kauf sollte sofort ein plan für das Monitoring nach Kauf greifen. Monatliche Budgetkontrollen und ein Haushaltsbuch helfen, tatsächliche Ausgaben mit der Planung abzugleichen. Bei Finanzierungen lohnt sich ein Blick auf den Tilgungsplan und die Liquiditätskennzahlen, damit unerwartete Belastungen früh sichtbar werden.

Für Investments empfiehlt sich ein regelmäßiges Performance-Controlling Investition in Quartalsabständen. Portfolio-Tracker und Banking-Apps automatisieren die Überwachung von Renditekennzahlen und erlauben schnelle Entscheidungen. Jährliche Checks von Versicherungen und Kreditkonditionen runden die Finanzielle Kontrolle ab und schaffen Transparenz.

Bei Abweichungen sind klare Anpassung Budget‑Strategien gefragt. Optionen reichen von Anpassung von Sparraten über Kostensenkungsmaßnahmen bis hin zu Umschuldung bei günstigeren Zinsen. Lebensereignisse wie Jobwechsel oder Familienzuwachs sollten in eine dynamische Planung einfließen und Ziele gegebenenfalls neu justiert werden.

Langfristig zahlt sich Dokumentation aus: Erfahrungen und Lessons Learned werden archiviert, Verträge aufbewahrt und in periodischen Beratungsgesprächen mit Steuerberater oder Finanzberater geprüft. Auch Nachhaltigkeitskriterien wie ESG oder energetische Effizienz bei Immobilien gehören ins Monitoring, da sie langfristig Kosten und Wertentwicklung beeinflussen.